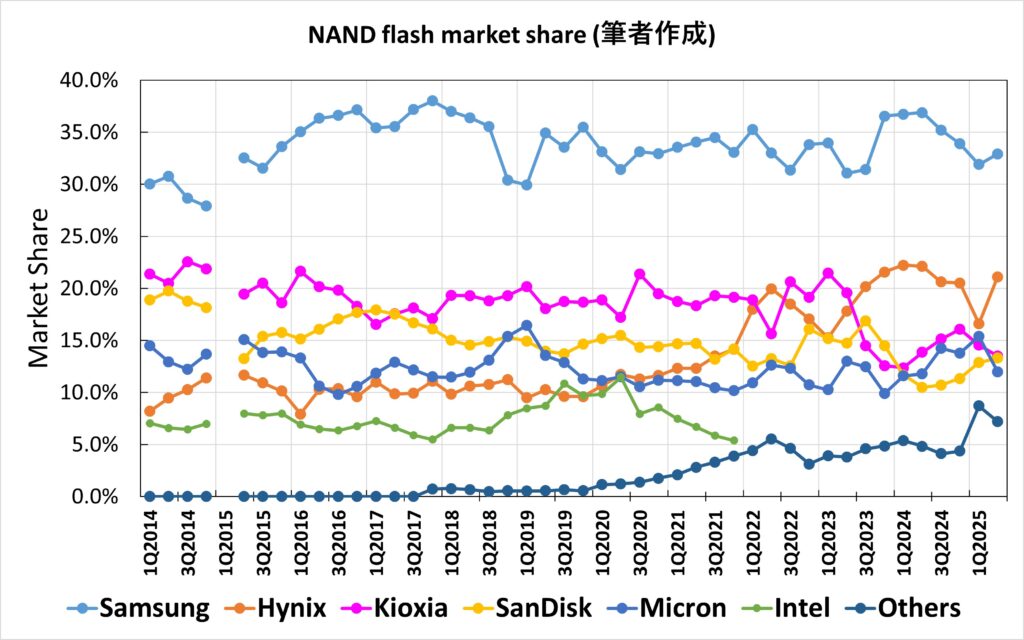

2025年Q2、NAND市場はAI・データセンター需要で活況。サムスンが32.9%で首位を維持し、SKグループはSolidigmのSSD出荷増と321層NAND量産により21.1%で2位に浮上。キオクシアはBiCS9投入にもかかわらず競争力を回復できず、技術革新の限界が露呈。キオクシアのシェア低下が止まらない──TrendForce最新レポートより。

画像出典:キオクシアホームページより

NANDフラッシュの売上、2Q25に20%以上急増、SKグループの市場シェアは21%に上昇:TrendForce

TrendForceの最新調査によると、2025年第2四半期(2Q25)のNANDフラッシュ業界は、平均販売価格(ASP)がわずかに下落したにもかかわらず、堅調な成長を遂げました。サプライヤーによる減産が需給の不均衡を緩和し、中国と米国の支援政策が需要を喚起しました。その結果、ビット出荷量が大幅に増加し、上位5社の合計売上高は前四半期比(QoQ)22%増の146億7,000万ドルに達しました。

2025年Q2、NAND型フラッシュメモリ市場はAI・データセンター需要の急伸により過去最高の出荷量を記録。TrendForceの最新レポートによれば、サムスンが32.9%のシェアで首位を維持し、SKグループ(SK hynix + Solidigm)が21.1%で2位に浮上。SKグループはSolidigmのエンタープライズSSD出荷増と321層NANDの量産効果により、過去最高のシェアを達成した。一方、キオクシアはBiCS9投入にもかかわらず競争力を回復できず、技術革新の限界が露呈した。

BiCS9──218層でも競合に届かず

キオクシアが2025年に発表したBiCS9は、218層構造・Toggle DDR6.0対応・CBA(CMOS Bonded to Array)技術などを採用し、書き込み性能や電力効率の改善を図った。しかし、パフォーマンスはCBAで漸く他社と同じレベルになったに過ぎない。さらに、SK hynixの321層、Micronの230層といった競合製品と比較すると、BiCS9は層数・密度・用途展開のすべてにおいて見劣りする。

| メーカー/製品 | 層数 | 主な用途 | 備考 |

| SK hynix | 321層 | AI/データセンター | Solidigmとの統合効果あり |

| Micron | 230層 | 高性能SSD | AI向け最適化進行中 |

| キオクシア BiCS9 | 218層 | 汎用SSD中心 | 本格量産は2025年度後半 |

技術革新の停滞と市場の変化

BiCS9は既存BiCSアーキテクチャの延長線上にあり、構造刷新ではなく延命的改良にとどまっている。CBA技術は一定の評価を得ているものの、AI・HPC用途への展開力は限定的。TrendForceは「キオクシアは構造的な技術革新に踏み切れず、競争力を維持できていない」と指摘している。

CBA技術はキオクシアのオリジナル技術ではなく、中国YMTCのNAND技術の物まねであることを忘れていてはいけない。

3D-NAND高速化のトレンドとしては、CBA技術は必須と言えるが、Samsung、SKグループ、Micronは敢えてCBA技術導入は400層以上からとビジネス判断している。現状、CBA技術導入しなくても動作スピードのパフォーマンスはBiCS9と同等以上だからである。

SKグループの台頭と日本勢の苦境

SKグループはSolidigmとの統合により、エンタープライズSSD分野での強みを活かし、AI・クラウド向け製品群を拡充。これが今回の歴史的シェア獲得につながった。SamsungもAIサーバー向けエンタープライズSSDの力強い需要に牽引され、、首位の座を確固たるものにしました。一方、キオクシアは企業統合の遅れや製品戦略の迷走により、市場の主導権を失いつつある。

市場シェアの低下が止まらない

キオクシアの売上高は21.4億ドル(+11.4%)と一見堅調に見えるが、競合他社が20〜50%の成長を遂げる中では見劣りする。市場シェアは2024年の17.3%から、2025年Q2には13%台にまで低下した。10年前以上は、市場シェアは20%から30%が普通であった。かつての「東芝メモリ」の威光はもはや過去のものとなりつつある。

成長分野への対応が遅れ

AIサーバーやデータセンター向けSSDという成長分野において、キオクシアは製品ラインの拡充が遅れ、競合に大きく水をあけられている。Western Digital(現在はフラッシュメモリ事業をSanDiskに社名変更した)との共同ファブも稼働率が回復せず、製造能力の面でも限界が見え始めている。

国内専業メーカーとしての限界

日本唯一のメモリ専業メーカーとしての誇りはあるものの、グローバル競争の中でその立場は年々厳しさを増している。為替の影響、設備投資の抑制、製品戦略の迷走──複数の要因が重なり、キオクシアは「守りの経営」に陥っているように見える。

再起の兆しはあるか

2025年後半には第9世代NANDの本格量が予定されているが、それが市場の信頼を回復する起爆剤となるかは不透明だ。今後の製品戦略とグローバル展開次第では、再び競争力を取り戻す可能性もあるが、現状では悲観的な見方が拭えない。

まとめ:BiCS9は転機か、終焉か

BiCS9の218層という数字は、もはや競争優位ではなく「追いつけない現実」を示している。次世代BiCS10での抜本的な構造刷新がなければ、キオクシアの復権は厳しい。NAND市場の主役は、すでに韓国・米国勢へと移りつつある。いや、すでに移ったのではないか。

参考資料:NAND Flash Revenue Surged Over 20% in 2Q25, SK Group Market Share Jumped to 21%, Says TrendForce

コメント